8

M

ercati

- R

eport

EON

ews

n.

567

-

settembre

2013

L

a categoria è molto vasta

e comprende aziende che

disegnano, testano, produ-

cono componenti elettronici

e forniscono servizi di as-

sistenza e di assemblaggio

per conto degli OEM. Talvol-

ta, invece di EMS viene uti-

lizzato l’acronimo ECM, che

sta per electronic contract

manufacturing.

Secondo le analisi di

con-

tenute nel Report “Strategic

Analysis on the European

Electronic Manufacturing

Services Market, 2011-

2016” dell’ottobre 2012, le

incertezze dell’economia

europea e mondiale stanno

contraendo i fatturati degli

EMS. Il 2012 è stato stimato

in chiusura a circa 26 miliar-

di di euro con una contrazio-

ne del 2%.

Dato che la ripresa dell’e-

conomia europea dovrebbe

avviarsi lentamente entro la

fine dell’anno in corso, per

prendere poi forza nel 2014,

anche il 2013 sarà un anno

di stagnazione per l’insieme

degli EMS europei mentre

dal 2014 partirà una mode-

sta ripresa che continuerà

fino al 2016 con tassi di cre-

scita ad una cifra.

Nell’industria degli EMS pre-

senti in Europa le società

convenzionalmente definite

del Gruppo 1 (fatturato >800

milioni/1miliardo di dollari)

producono il 48% del fattura-

to con produzioni ad alti vo-

lumi e basso prezzo che so-

no destinate prevalentemen-

te ai settori del computing,

comunicazione e consumer,

le cosiddette 3C. I tre no-

mi importanti sono

e

. I leader

globali di questo gruppo so-

no molto agguerriti e cerca-

no di sfruttare al massimo le

capacità di design e produ-

zione che hanno in Europa.

Ma dei circa 959 EMS pre-

senti su suolo europeo, la

maggioranza numerica è dei

piccoli produttori nazionali

(gruppo 4 con fatturati sot-

to i 10 milioni) che lavorano

molto spesso su settori di

nicchia e nel 2011, sempre

secondo dati Reed Electro-

nics Research, producevano

il 22% del fatturato europeo.

Le aziende dei gruppi 2 (dai

250/300 milioni a 1 miliardo)

e 3 (<250 milioni di dolla-

ri) avevano quote del 16%

e del 14% rispettivamente.

Questi tre gruppi fornisco-

no principalmente OEM dei

settori automotive, medicale,

controllo e strumentazione,

industriale e telecomunica-

zioni (AMCIT).

La competizione è molto for-

te soprattutto nei gruppi 2 e

3, che stanno cercando di

penetrare nuovi mercati e di

ampliare la propria capacità

produttiva aprendo stabili-

menti di produzione nei pa-

e

rispettivamente

nel 4% e 3%.

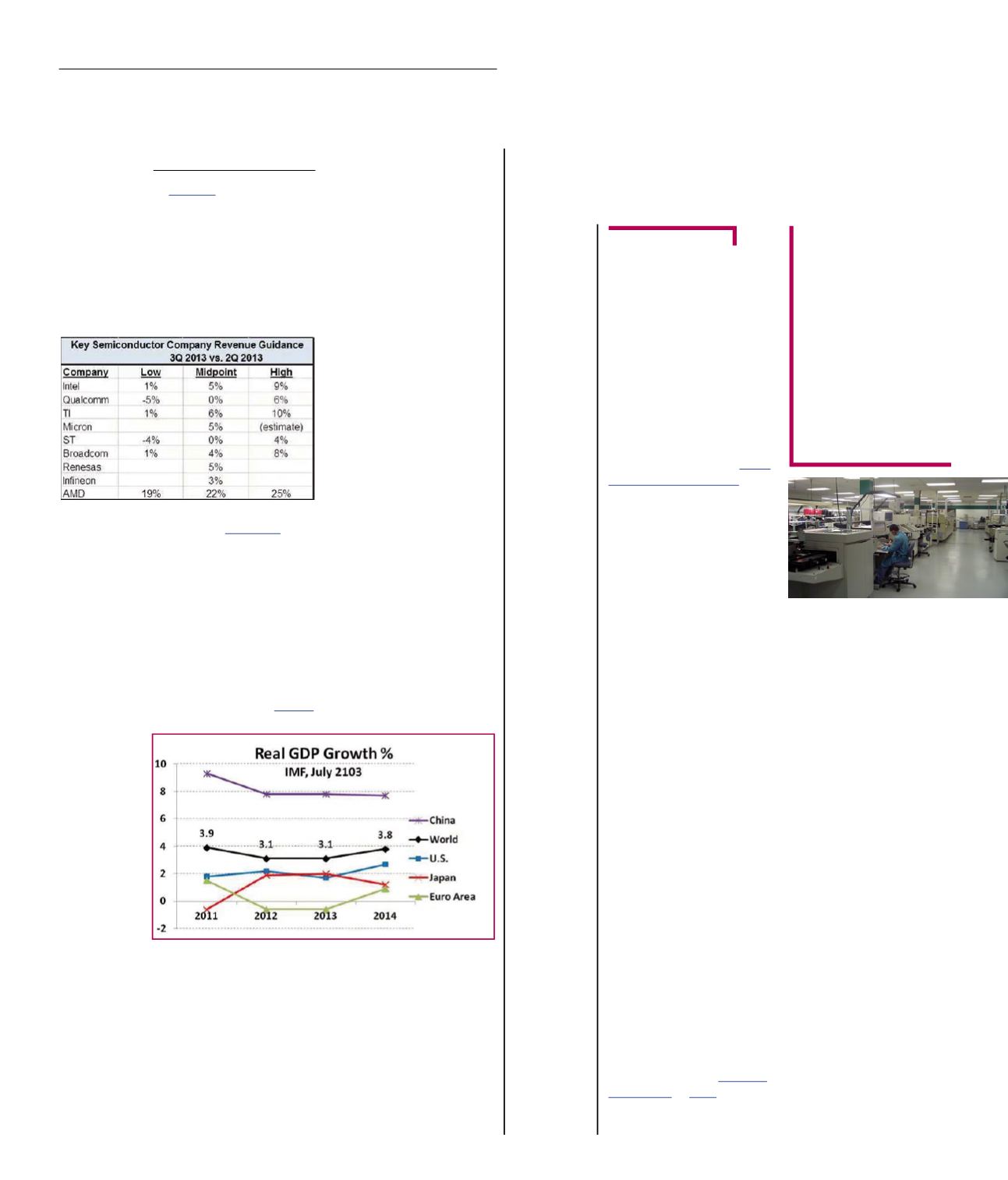

In generale comunque gli

analisti precisano che molte

aziende prevedono nelle ri-

spettive Revenue Guidance

una crescita in questo pe-

riodo che arriva a sfiorare in

diversi casi le due cifre.

Anche se

non

ha fornito indicazioni spe-

cifiche sulle previsioni per

il terzo trimestre dell’anno,

le indicazioni basate sulle

loro proiezioni sono di una

crescita della domanda per

componenti come le DRAM

e le memorie Flash, ma

anche della domanda dei

sensori di immagine. Analo-

gamente, anche se

non ha fornito dati specifici,

le previsioni sono sempre

quelle di una crescita per

le DRAM e le Flash oltre a

cambiamenti per i prezzi.

Il valore medio pesato per

la crescita del fatturato nel

quarto trimestre del 2013

calcolato dagli analisti per

queste grandi aziende è del

4,2%, un discreto aumento

quindi rispetto al 3,7% fatto

registrare nel secondo tri-

mestre del 2013.

Occorre inoltre considerare

che i piccoli produttori di se-

miconduttori generalmente

stanno avendo un crescita

maggiore rispetto ai grandi

player.

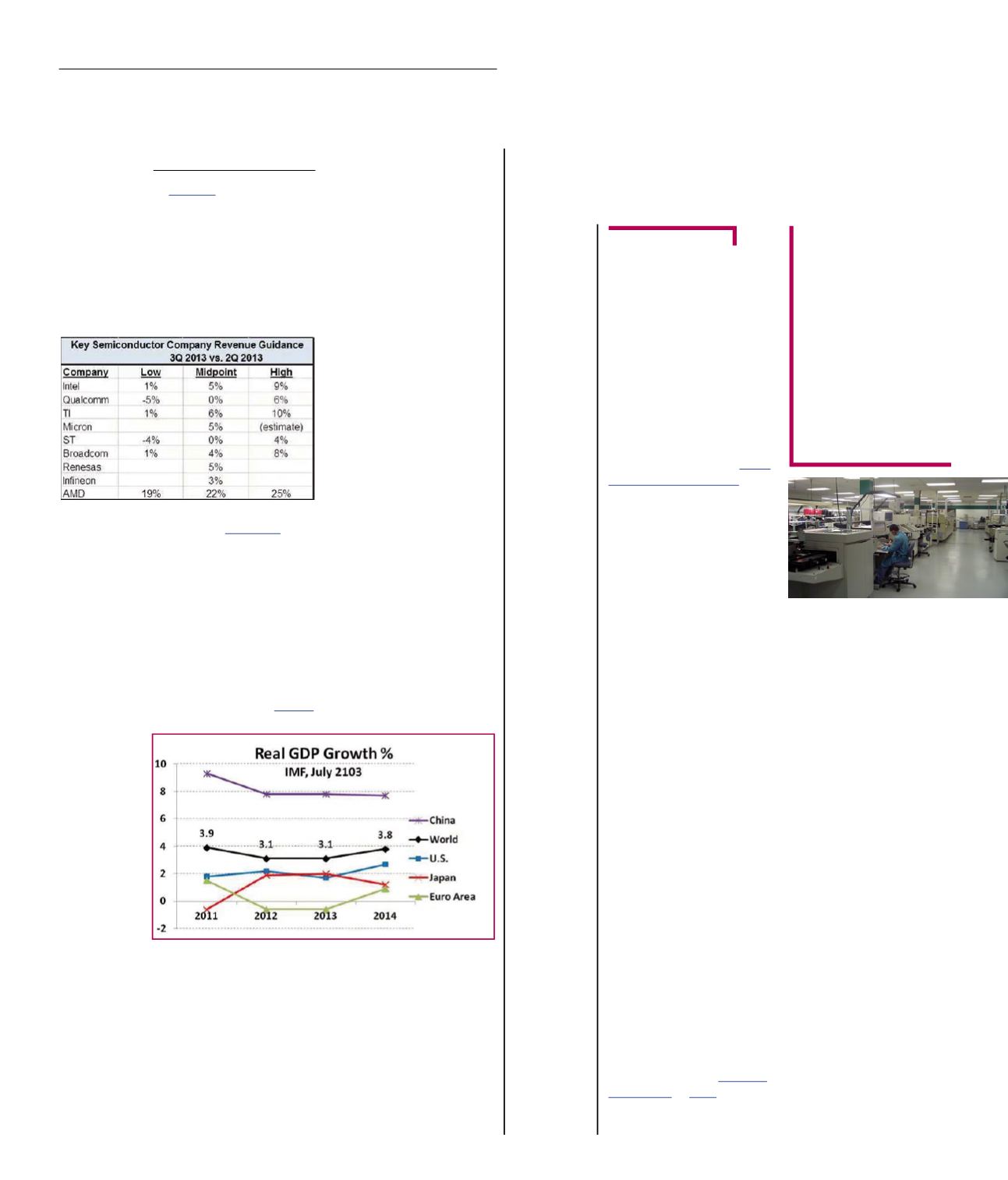

In termini di driver in grado

di giustificare questo anda-

mento generale, le indica-

zioni di una accelerazione

della crescita del mercato

dei semiconduttori nel 2014

sono legate essenzialmente

alle previsioni di migliora-

mento dell’economia glo-

bale per il prossimo anno.

Il Fondo Monetario Interna-

zionale ha previsto, infatti,

una crescita del PIL a livel-

lo globale quantificabile nel

3,1% per il 2013 e nel 3,8%

per il 2014.

È interessante notare che,

livello geografico, questa

accelerazione della cresci-

ta dovrebbe essere legata

principalmente agli Stati

Uniti e all’area Euro. Si tratta

di valori che per gli Stati uniti

vanno dall’1,7% del 2013 al

2,7% del 2014 e per l’area

Euro da una contrazione

dello 0,6% nel 2013 a una

crescita dello 0,9% nel 2014.

mentre la crescita della Cina

si stima, invece, che si pos-

sa assestare poco sotto

l’8%. Ci sono altre aree geo-

grafiche, comunque, per cui

sono previste accelerazioni

rilevanti nel 2014, come per

esempio l’Europa Centrale

e quella dell’Est, la Russia,

l’India e il SudEst Asiatico e

l’America Latina.

Subfornitura elettronica:

sfide e nuove opportunità

Nella subfornitura

elettronica

europea operano

poco meno di

un migliaio di

fornitori EMS, vale

a dire imprese

che si occupano

di “electronic

manufacturing

services”

F

rancesca

P

randi

segue da pag. 7

Fig. 3 - Stime

di crescita

del PIL per le

diverso aree

geografiche

Fig. 2 - Le

Revenue

Guidance

dei principali

produttori di

semiconduttori

per il terzo

trimestre del

2013 rispetto

al quarter

precedente